30~40代での住宅ローン返済計画が「老後破産」を招く! 激増する「老後破産」(1)

少子高齢化が叫ばれはじめてからというもの、われわれの人生設計に、前例がまったく適用できなくなってしまった。

たとえば、20年ほど前までは、会社員が定年まで勤め上げれば、退職金と年金で、まずまずの老後をすごすことができ、そのことが働き手にとってのインセンティブになっていた。

ところが、年功序列で増え続けるはずだった給与も賞与も伸び悩んだ挙句、退職金も雀の涙。年金も支給開始年齢を引き上げられたうえ、思ったほどの金額を受け取れない――と、そんな“残酷物語”こそが“一般的”になっているのだ。

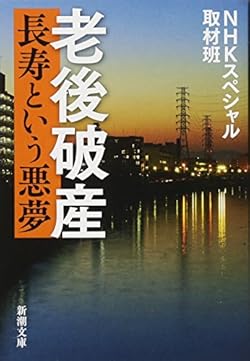

いや、それでも、つましい暮らしを維持できればいいが……。『老後破産 長寿という悪夢』(新潮社刊)という本が今、話題を呼んでいるが、事実、昨日まで豊かに暮らしていた人が“破産”同様に追い込まれ、“悪夢”としか言いようがない老後を送るケースが、もはや珍しくないのである。

住宅ローンの返済計画が破綻

その要因について、

「年金の受給額が年々減っていることが大きい」

と解説するのは、ファイナンシャル・プランナーの紀平正幸氏である。

「夫婦2人の場合、20年前の受給額は平均して年間300万円だったのが、現在は220万円になったと言われる。つまり、3割近く減ったのです。ところが生活費は、ここ20年ほど年間300万円で変わっていません。つまり、普通に生活するだけで、1年で80万円の赤字になってしまいます。60歳の夫婦が90歳まで生きれば、2400万円の赤字が確定するんです」

むろん、赤字を補える資産があればいい。だが、それが十分でない場合は、

「退職金で補填することになりますが、サラリーマンの退職金は平均して2200万円ほど。すでに200万円不足しているわけですから、潜在的な老後破産予備軍は、かなりの数に上ると考えられます」

そして、そのすべてを注ぎ込んでも、今や老後の最低限の生活を補うには至らないとはいえ、退職金は、

「手をつけてはいけない老後の命綱」

なのだから、

「住宅ローンの返済に充ててしまったら、その分だけ命綱がやせ細り、老後破産が近づいてしまいます」

と紀平氏。あえてそう指摘するからには、退職金をローンの返済に充てなければ首が回らない人が、それだけ多いのだ。住宅ローン問題支援ネットの高橋愛子代表も、こう語る。

「今、相談が多いのは、バブル崩壊後にローンを組んだ方が、老後まで返済を引きずってしまい、どうしようかというケースです。若いときに何とかなると思って、70歳や75歳まで支払いが続く、30年や35年のローンを安易に組んでしまった方が少なくありません。特にバブル崩壊後は低金利になり、不動産価格も下がったので、まさかこんなに景気が悪くなるとは思わずに、今しか買えないと飛びついた人が多い」

そこで退職金を充てればローンはなくなっても、今度は生活ができないという。

「1992~98年に、30代から40代でローンを組んだ人が、今ちょうど60歳前後で、多くの場合、残債が1000万円以上あり、300万か400万、多い人は1000万円を超える債務超過になっています。すると借り換えも、家を売ることもできず、競売しかない、自己破産しかない、と考えてしまうのです」

とまれ、実際に追い詰められた人の例を参照するに如くはないだろう。

夫婦のどちらかが病気に

「大学卒業後、大阪のインテリアの会社に入り、東京に転勤になりまして」

と語り出した下山芳樹さん(65)=仮名=は、上司が立ち上げた新会社に転籍した際、世田谷区の借り上げ社宅を出て、埼玉県東部に移ったという。

「埼玉でも家賃補助を受けましたが、社長が辞める際に転職した。もう家賃補助は期待できず、ちょうど消費税が3%から5%に上がる直前でもあり、家を買うなら今しかないと、同じ市内に、敷地30坪ほどの建売住宅を3800万円で買いました。実家の土地を処分して頭金500万円を作り、残り3300万円を、月額16万円の35年ローンで支払うことにしました」

このとき下山さんは46歳。転職先の月給は手取り30万円強だが、看護師の妻の収入も加えれば、支払いに支障はなかったという。だが、

「貯蓄に回す余裕はないまま、10年ほど前、妻が重い喘息を患いました。毎年春と秋に10~20日、長いときは1カ月以上入院するようになり、1回の入院代も30万~80万円に。医療保険にも入っておらず、妻が働けない分、収入も減りました。そのうえ、6年前に私が会社の営業車で事故を起こし、給料から5万円が天引きされるようになってから、ローンの遅延が生じるようになりました。翌月や翌々月にまとめて払うことを繰り返し、ついに一昨年、住宅金融支援機構からローンの支払い停止を告げられ、自宅の任意売却を勧められて、今年4月、ついに1200万円で売りました」

家賃10万円の賃貸住宅に移ったが、売却した家の残債がなお1800万円あり、現在、自己破産の手続き申請を検討中だという。

「私は現在、医療関係の配達業に携わり、月収が手取り25万円ほどあり、パートで看護師を続けている女房の収入と合わせると、45万円ほどになります。しかし、ローンを支払うと貯蓄する余裕はまったくなく、私が病気になったり、また事故を起こしたりしたら、生活は破綻する。生活保護も視野に入れています」

事故、病気――。誰もが襲われかねないのに、多くの人が想定しない不慮の事態に見舞われたときには、すでに引き返せないのだ。

これから住宅ローンを組む人は注意

恐ろしいのは、これから住宅ローンを組む人こそが、こうした陥穽にハマる危険性が高いということだ。ファイナンシャル・プランナーの深野康彦氏が言う。

「昨今、給料のピークが若年化し、昔は定年間際が一番高かったのが、最近は50代前半から40代に移っている。2年前の法改正で、社員が働きたいと希望すれば、会社は65歳まで雇わなければならなくなりましたが、会社は生涯賃金の総額は変えずに、65歳までにならす賃金体系に変えています。その結果、毎年の年収は減るので、20年で完済するローンは組みにくい。そこで月々の返済額を減らそうと、70歳や75歳までのローンを組んでしまいがちですが、退職金も右肩下がりで下がっているので、返すに返せません」

老後破産予備軍は、さらに増え続けかねないことを示唆するのである。

次回「激増する『老後破産』(2)」では資産運用の危険性についてとりあげる。