どうなる経営危機の中国「恒大集団」 最大の懸念は「ジャンク債」バブルの崩壊

不動産セクターは中国経済の4分の1

9月20日、中国恒大集団の経営破綻への懸念で世界の株式市場は同時安となった。

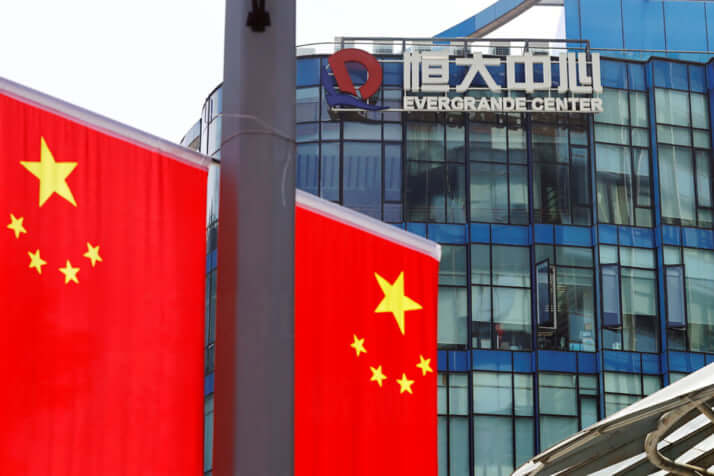

3050億ドル(約33兆7000億円)の負債を抱える恒大集団は、香港市場に株式を上場する中国第2位の不動産開発会社だ。昨年の売上高は約12兆3000億円、日本最大手の三井不動産の年商の6.5倍に匹敵する。

この巨大企業が苦境に陥った理由は、中国政府が昨年8月に打ち出した不動産融資制限政策にある。恒大集団は銀行やノンバンクなど100社以上と取引があったが、金融引き締め政策のせいで資金の確保が困難となってしまった。

恒大集団の今後は不明だが、中国の不動産開発業界が改革開放以来、最大の危機を迎えることは間違いない。昨年だけで500社以上の不動産開発企業が倒産しており、恒大集団のように財務内容が良くない大手・中堅の不動産開発会社は60近くもあるという。中国経済の4分の1を占める不動産セクターが機能不全になれば、中国経済が急減速する可能性は高い。

世界を牽引する存在になった中国経済に異変が生じたため、最近ニューヨーク市場の関係者の間で、「リーマン・モーメント」という言葉が語られることが多くなった。長らく続いてきた金融市場の力学が崩れる局面を指す言葉だが、もちろん、念頭にあるのは2008年9月に起きたリーマン・ショックだ。

「中国特有のもの」

21世紀初頭の米国では、リスクの高い住宅融資(サブプライム・ローン)による不動産バブルが生じていた。サブプライム関連債権が複雑に組み込まれた金融商品が世界中で売り買いされていたが、米国の不動産市場がいったん不調になると、投資家たちは手元にある金融商品の投げ売りを始めた。そのあおりを受けたリーマン・ブラザーズが破綻(負債総額は約6000億ドルと世界最大だった)すると、さらなる「パニック売り」が生じ、世界規模の金融危機にまで発展してしまった。

思い起こせば、2007年後半、「サブプライム・ローンの規模は大きくない。いざとなれば金融緩和で対応できる」といった楽観論が広がっていた。

負債規模が巨額な恒大集団が破綻したとしても、リーマン・ブラザーズの時のような大混乱を直ちにもたらす可能性は低いだろう。だが将来の金融危機を引き起こす導火線に火を付けてしまう恐れがある。

米連邦準備制度理事会(FRB)のパウエル議長は22日、「恒大集団の状況は非常に中国特有のもの」としながらも「世界の金融環境に影響を与える可能性がある」と述べた。

[1/2ページ]