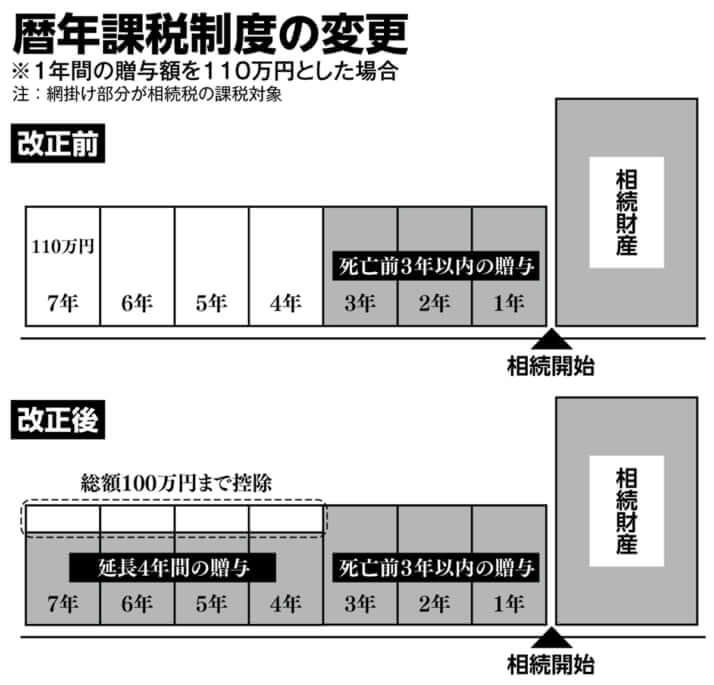

「駆け込み贈与」が不可能に? 大増税時代に資産を移行するためのメソッドとは

政府は2月3日、2023年度税制改正の関連法案を国会に提出、3月末までの成立を目指すという。今回は、防衛費増額に向けた法人税、所得税などの増税とともに「贈与と相続」でも“異変”があった。大増税時代のただ中、円滑に資産を移行するための方策をお伝えする。

***

昨年12月23日に閣議決定された「税制改正大綱」に基づく税制法案は、国会での審議・可決を経て施行される運びである。が、「NISA(少額投資非課税制度)の拡充」「エコカー減税」など耳心地のよい政策に交じって、きたるべき新制度では「贈与税」が着実に“負担増”の足音を響かせている──。

折から政府は「贈与と相続」の一体化を目指しているとされる。その経緯をあらためて遡ると、まず2015年に相続税の基礎控除が「5千万円+1千万円×相続人数」から「3千万円+600万円×相続人数」に変更されている。これによって従来の富裕層から対象が広がり、多くの人が相続税納付の当事者となった。あわせて「節税」も身近なものとなり、ここで重用されてきたのが生前贈与である。

節税目的での利用に歯止めをかける意図

その手法は「暦年贈与」と「相続時精算課税制度」に大別(併用は不可)され、前者は1人あたり年間110万円までの非課税枠が設けられている。後者は計2500万円まで贈与税が課されず、相続時に一括納税。不動産や有価証券などは贈与時の評価額で課税されるため、相続時に評価額が上昇すれば節税効果をもたらすこともある。

すでに、20年末に公表された「令和3年度税制改正大綱」では、

〈相続税と贈与税をより一体的に捉えて課税する〉

との観点から、これら二つの制度を見直すと記されていた。すなわち、節税目的での利用に歯止めをかける意図が明らかに見てとれたのである。

[1/5ページ]